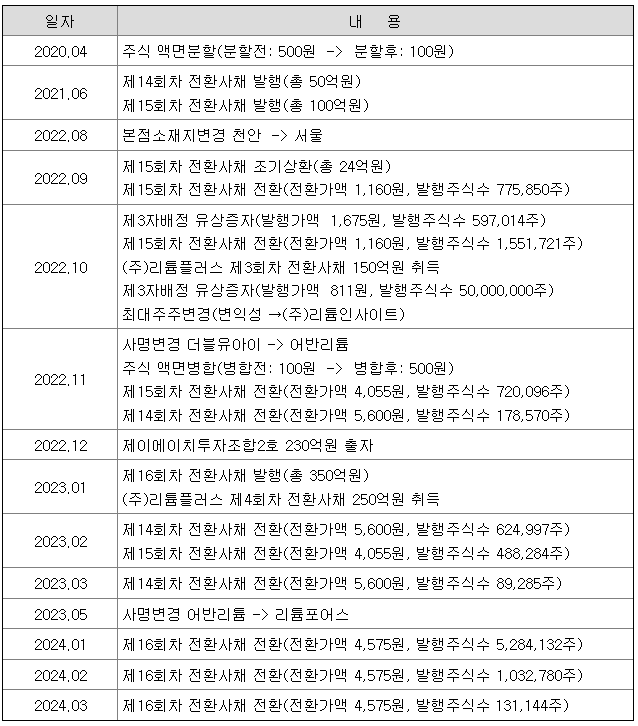

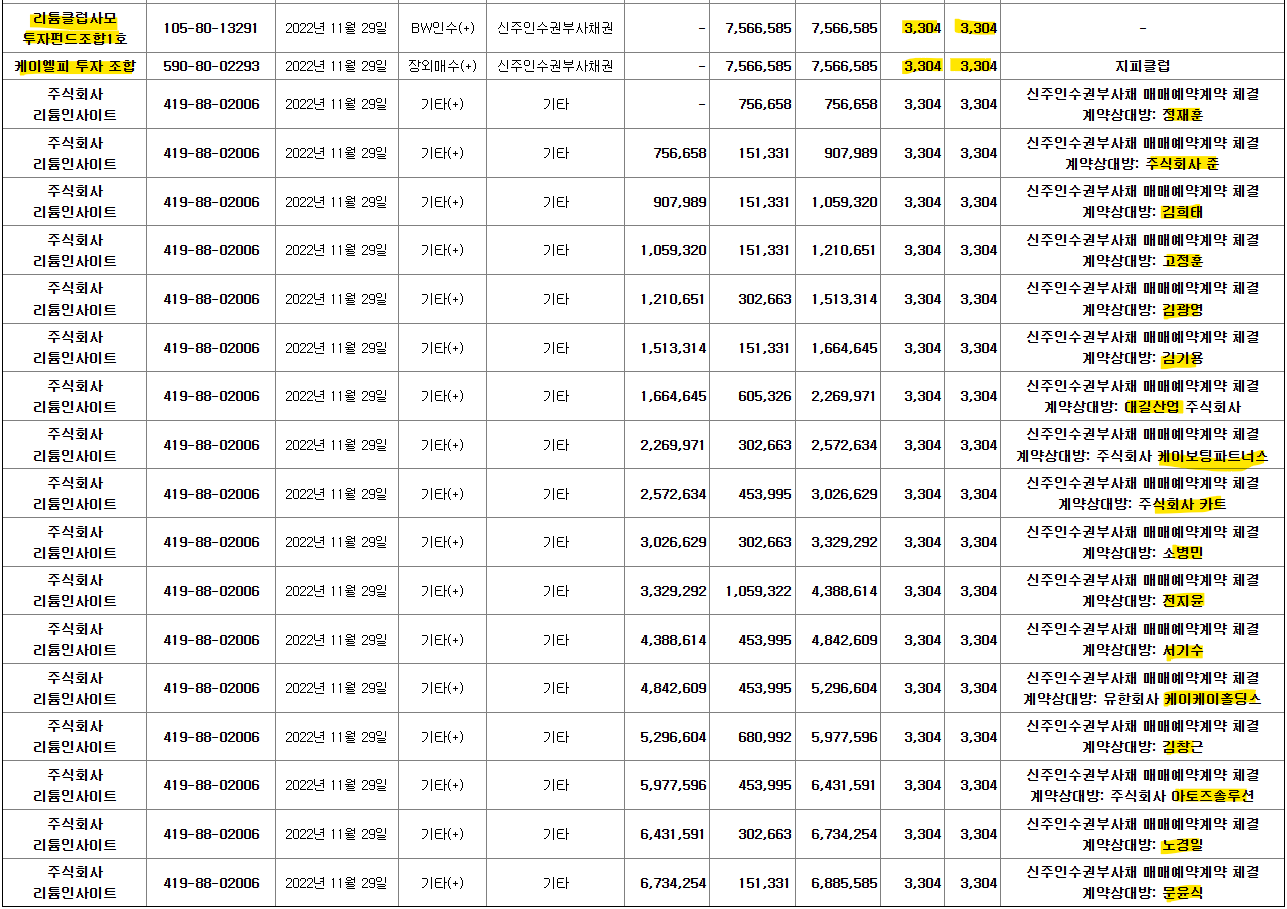

하이드로리튬은 토목자재 부품 및 판매업을 영위하는 회사로 코리아에스이라는 이름으로 설립되었으며 이후 2008년에 코스닥 시장에 상장하고 2022년 리튬플러스에 인수되었다. 인수되면서 상호를 하이드로리튬으로 변경했으며 현재는 이차전지 소재제조 및 판매사업과 전자 반도체 재료 제조 및 판매업을 영위하고 있다. 2022년에 각광을 받은 이유는 당연 이벤트로 M&A 이슈가 크게 작용하고 있었는데, 인수 회사가 리튬플러스로 당시 이차전지가 주목을 받고 있었기 때문이다.

하이드로리튬은 리튬이라는 상호명이 무색하게 리튬사업과 관련된 매출이 발생하고 있지 않다. 그런데도 주가가 1년 만에 1500% 이상 상승한 이유는 복잡하게 얽혀있는 지배구조와 시장의 투기성 매수, 편법적 거래 등이 작용했기 때문이다. 하이드로리튬의 지배구조 분석을 통해 복잡하게 얽혀있는 연결고리에서 연관 기업간의 상관관계를 분석했다. 추가로 최근 왜 다시 저가를 갱신하고 있는지에 대해서도.

▍지배구조

하이드로리튬의 지배구조를 이해하기 위해서는,

1) 리튬포어스

2) 리튬플러스

3) 리튬인사이트

4) 지피클럽

에 대한 이해가 필요하다. 사명도 여러 번 바뀌고 중간에 경영권 분쟁도 있었던 만큼 하이드로리튬을 이해하기 위해서는 그 배경을 이해하는 것이 중요하다.

우선 시작은 코리아에스이(하이드로리튬)의 인수과정에서부터 시작된다.

1) '지피클럽(비상장 회사)'의 코리아에스이(하이드로리튬) 인수 [2022년 9월]

지피클럽은 코리아에스이(하이드로리튬)에 대한 인수를 위해 지분 확보에 나선다. 코리아에스이의 발행주식을 150억원 가량에 확보하고, 제3자배정 유상증자 최대 한도인 70억원에 참여했다. 또한, 코리아에스이가 발행한 전환사채(CB) 500억원과 신주인수권부사채(BW) 500억원 중 각각 250억원씩 총 500억원을 참여했다.

한편, 지피클럽은 'JM솔루션' 화장품 브랜드를 소유한 기업으로 골드만삭스로부터 투자를 받았다. 당시 기업평가에서 1조 5000억원으로 분석되며 유니콘 기업(비상장 기업중 기업가치 1조원 이상)으로 주목을 받았다.

개인적인 추측 : 갑자기 왜 화장품 회사가 리튬사업에?

지피클럽은 중국시장에서 경쟁력을 보이며 성장했었다. 그래서 중국 기업, 중국 고위관계자와 다양한 네트워크를 가지고 소통하고 있었을 것으로 추정된다. 당시 중국은 국내 리튬 원자재의 대부분을 국내에 수출하고 있었는데 이와 관련하여 지피클럽에서 사업 기회를 포착하고 확장하려고 한 것 같다.

2) 지피클럽+리튬인사이트(비상장 회사)+리튬플러스 [2022년 9월]

지피클럽은 SI(전략적 투자자)로 코리아에스이를 인수하는 과정에서 리튬인사이트(비상장 회사)와 리튬플러스(비상장 회사)의 도움을 받게 된다. 첫 번째로,리튬인사이트는 FI(재무적 투자자)로 지피클럽의 코리아에스이(하이드로리튬) 인수를 도와주는 협약을 맺는다. 그래서 코리아에스이(하이드로리튬)에 250억의 CB(전환사채)를 인수한다 .

리튬인사이트는 포스코켐텍(포스코퓨처엠)의 연구원 출신인 전웅 박사가 대표(설립자)로 있는 회사로 이차전지 소재 제조 및 판매업을 영위하고 있다. 그리고 전웅 박사의 자녀인 전유미와 전유리가 리튬인사이트의 지분을 50% 소유하고 있다. 리튬인사이트는 리튬 관련 특허와 기술을 다수 보유하고 있으며 중국에서 활용되지 못하는 염호에서 리튬을 확보하여 탄산리튬으로 제조하는 방법에 대한 특허도 보유하고 있다.

리튬플러스 역시 전웅 박사가 대표(설립자)로 있는 회사이며 FI(재무적 투자자)로 나섰다. 전웅 대표이사가 최대주주로 40%의 지분을 가지고 있으며, 당사는 충청남도 군산군에 탄산리튬을 수산화리튬으로 정제하는 공장을 가지고 있다. 그리고, 제2공장에 대한 투자도 진행하고 있는 것으로 알려져 있다. 이를 통해 이차전지용 양극재 및 전해질 제조업체에 수산화리튬을 판매하고 있다.

여기까지, 그림은 좋아 보인다. 지피클럽의 사업 수완으로 중국과의 네트워크와 '리튬인사이트의 리튬 정제 기술력+리튬플러스의 리튬 공장'을 통해 중국으로부터 리튬 원자재를 공급받고 이차전지용 고순도 탄산리튬과 수산화리튬 제로를 하는 밸류체인을 구상하는 전략은 전망이 낙관적이다. 당시 리튬 공급이 부족한 상황이었고 이차전지에 대한 시장이 활성화되고 있었기 때문이다.

*전웅 박사는 포스코에서 리튬 연구를 총괄한 후 퇴사하면서 영업비밀 유출 혐의로 재판을 받고 무죄 선고를 받았다.

3) 인수자 변경 (추측)

기존 지피클럽이 SI로 진행되었던 인수과정에서 미국의 IRA, 중국 규제의 영향을 받았던 것으로 추측된다. 중국에서 화장품 수익을 크게 벌고 있었던 지피클럽이 중국간의 관계를 악화시키고 싶지 않아 리튬사업에서 발을 천천히 빼고 FI로 바꾸게 된다. 그리고 리튬플러스가 SI로 인수자로 하여 진행된다.

4) WI 최대주주 변익성 대표로 시작된 자금조달 [2022년 10월~11월]

리튬인사이트와 리튬플러스는 전웅 박사가 겨우 몇 억원의 자본금으로 세운 회사이다. 리튬에 대한 기술력은 있었지만 투자자금이 부족한 상황이었다. 그렇다면, 어떻게 코리아에스이(하이드로리튬) 인수전에 참여하게 되었을까? 여기에 WI 최대주주인 변익성 대표가 등장한다.

* WI의 최대주주는 리튬인사이트가 되었고 사명도 WI에서 어반리튬으로 변경하게 된다.

* 코리아에스이의 최대주주는 리튬플러스가 되었고 사명도 코리아에스이에서 하이드로리튬으로 변경하게 된다.

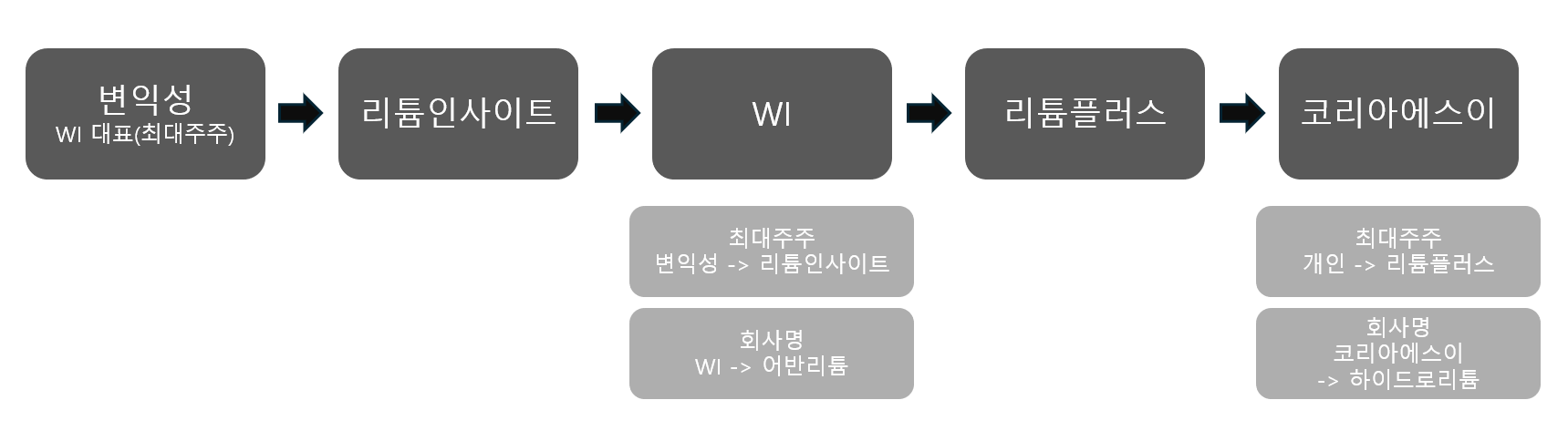

변익성 대표는 리튬인사이트에 자금을 빌려주고, 리튬인사이트는 이 자금으로 WI를 인수하며 자금을 사용하고, WI는 이 자금으로 리튬플러스에 자금을 빌려주고, 리튬플러스는 이 돈으로 코리아에스이(하이드로리튬) 인수 자금을 마련하게 된다. 이러한 복잡한 지배구조 속에서 코리아에스이(하이드로리튬)와 WI는 CB(전환사채)를 통해 기존 자금에 더해 CB투자자들이 더해지면서 결과적으로 1800억원이 넘는 자금을 조달받게 된다.

참고로 WI는 2015년부터 카카오 프렌즈 라이센스를 가지고 있으며 OEM, ODM 계약을 체결했다. 이를 통해 다양한 제품을 생산 및 판매하고 있으며, 이러한 악세사리와 상품을 통해 약 99%의 매출을 발생하고 있다. 즉, '리튬' 상호와 리튬사업에 대한 기업소개와 다르게 앞으로는 달라질 수도 있지만, 현재 그리고 과거에도 리튬사업을 통해 수익이 발생한 적이 없다. 신규사업을 추진한다고는 하지만 정확히 그 단계는 알 수 없다.

* OEM : Original Equipment Manufacturing의 약자로 주문자 상표부착 생산이다. 그렇기 때문에 브랜드와 제품 기획, 제품개발을 주문자가 하고, 생산자에게 제조를 부탁하는 형태

* ODM : Original Development Manufacturing의 약자로 주문자 개발생산이다. 주문자가 브랜드와 제품에 대한 아이디어를 통해 생산자에게 제품 개발과 제조를 부탁하는 형태

4) 1차 주가 폭등

그리고 이 과정에서 하이드로리튬은 리튬테마, 이차전지 테마의 기대감과 상승세에 힘을 얻고 주가는 2000원대에서 30,000원대로 15배 이상 상승하게 된다. WI(어반리튬) 역시 800원대에서 4000원으로 급등한다. 당시 유상증자와 CB발행은 지속적인 투자로 받아들여져서 큰 호재로 작용했던 것 같다. 아니면 투기성이 많았거나. 추가적으로 CB투자자 중에는 검찰과 정치권 출신도 사모펀드 투자자로 다수 등장했는데, 이를 보면 보통 종목이 아니었던 것 같다.

5) 하이드로리튬의 지분구조 변경

지금까지의 내용을 정리하면

1. 리튬인사이트 : 최대주주 - 변익성

2. 어반리튬(WI) : 최대주주 - 리튬인사이트

3. 리튬플러스 : 최대주주 - 어반리튬

4. 하이드로리튬(코리아에스이) : 최대주주 - 리튬플러스

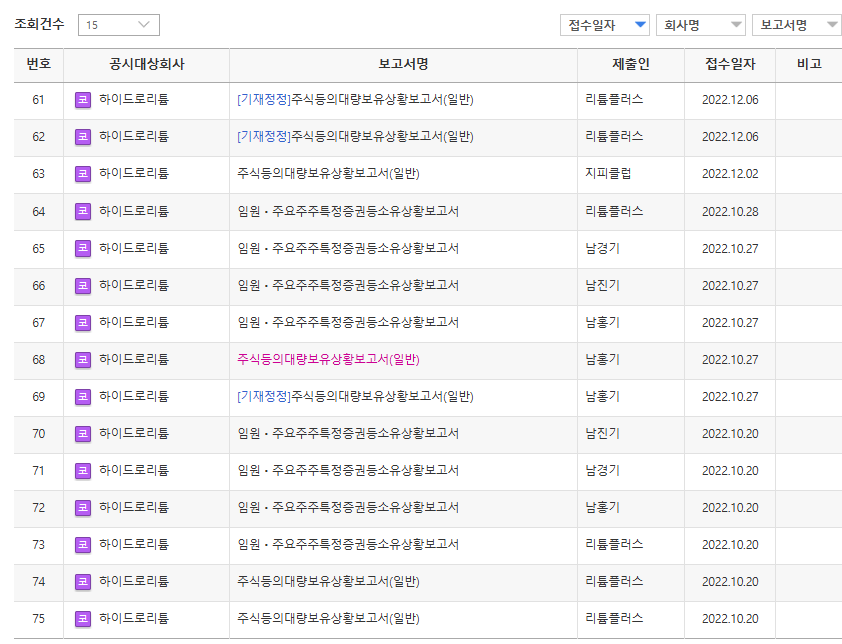

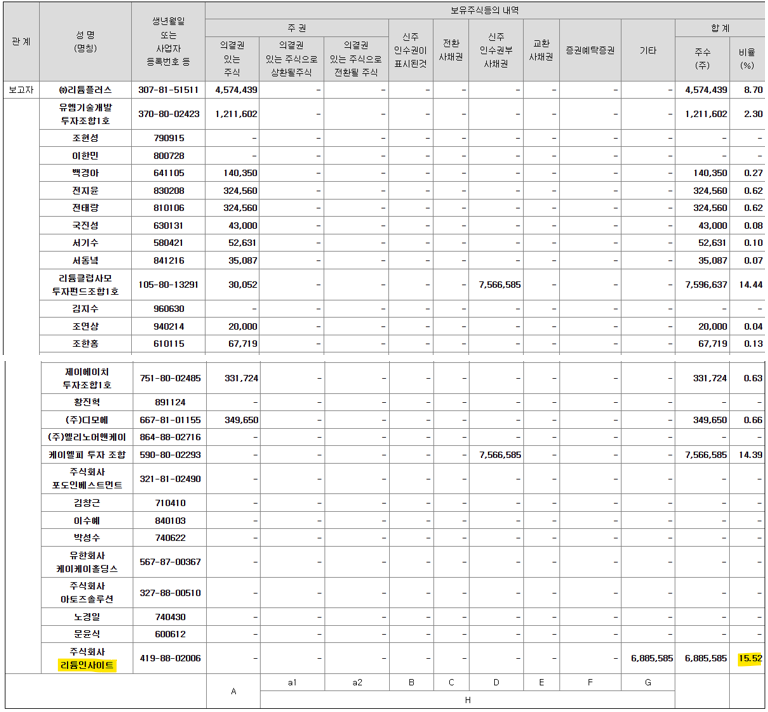

이제부터, 전환사채(CB) 및 신주인수권부사채권(BW)를 인수하고 분배하고 권리를 행사하고, 지분을 넘겨주는 등 더 복잡한 구조가 만들어진다. 다양한 특수관계자가 하이드로리튬의 신주인수권부사채권을 매입한다. 투자조합, 사모펀드조합 등을 만들어가며 하이드로리튬의 지분을 취득하고, 이후 취득한 가격 그대로 리튬인사이트에 지분을 넘긴다. 아래 표의 오른쪽에 계약상대방은 각 투자조합을 구성하고 있는 조합원이다. 즉, 리튬클럽사모투자펀드조합1호의 조합원으로 정재훈, 주식회사 준, 김희태 등이 있는 것이다.

이런 식으로 하이드로리튬의 지분을 취득해서 다른 특수관계자에 넘기는 과정을 되풀이했고, 12월 13일 공시에 따라 추가적으로 하이드로리튬 지분을 취득하게 된면서 리튬인사이트는 최대주주가 된다.

이 과정을 요약하면, 다수의 특수관계자(투자조합 등)이 CB(전환사채)와 BW(신주인수권부사채권)을 통해 지분을 취득하고 이를 다른 특수관계자(투자조합, 리튬인사이트 등)에게 전달하는 과정을 지속적으로 거치고 이후 투자조합에서 조합원에게 BW를 분배하주면 특수관계자 명단이 해제되고 보호예수가 풀리는 과정을 거쳤다. 그리고 교묘하게 통정거래 형태로 주식을 주고받는 경우도 있다고 판단한다. 이 중간중간 대부분 개미이겠지만, 투자자들이 유입되었다. 그렇게 지속적으로 주가를 상승시킨 후, 신주인수권부사채는 취득가격이 약 3000원 대비 당시 주가는 이미 급등한 상태. 심지어 이러한 잠재주식(신주인수권부사채, 교환사채)은 당시 유통주식의 33% 이상으로 어마어마한 양이었다.

6) 2차 주가 급등 / 급락

리튬포어스는 전웅 대표 주도하에 새만금국가산업단지에 리튬 공장을 건설하여 탄산리튬 제조시설을 만든다고 했다. 이 부분이 시장에서 큰 호재로 작용하며 주가는 급등했고, 이전 글에서 보면 알 수 있지만 2023년 상반기는 이차전지 종목의 불장이었다. 그리고 당연한 결과였겠지만 급등하면서 대규모 CB와 BW 권리가 행사되면 주가는 급등과 급락을 하게 된다.

현재는 경영권 분쟁과 채무불이행 사태 등 복잡한 상황이 이어지고 있다. 실제로 리튬사업으로 매출을 발생시키지 않고 있는데 기대감으로 오른 만큼 다시 주가는 되돌아왔다. 앞으로는 어떻게 될지 모르겠지만 시장의 불신이 가득한 상황이라고 생각되며, 그나마 실질적으로 리튬 기술력이 있다고 판단되는 전웅 박사도 경영권 분쟁에서 지게 되어 이사에서 해임을 당했다. 그리고 2024년에 볼리비아 염호개발 프로젝트 수주를 위해서 참여하며 다시 관심을 받긴했었는데, 결국 중간에 탈락하며 리튬포어스, 리튬플러스, 하이드로리튬에 대한 대부분의 재료가 소멸했다.

정리하면,

복잡한 지배구조와 편법(?)을 통해, 당시 큰 이슈였던 이차전지 흐름으로 주가를 크게 상승시켰다. 2022년 가장 핫했던 종목의 펀더멘탈은 없고 단순히 기대감과 복잡한 연결고리 등으로 이루어진 껍데기에 불과했다는 것이 아쉽게 느껴진다. 배울 수 있는점 1) 특수관계자가 많은 종목은 분석을 잘해야한다 2) 펀더멘탈이 없으면 언젠가는 떨어진다.

'자산공부 > 기업분석' 카테고리의 다른 글

| [기업분석] 제이엘케이(322510) : 언론플레이 (2) | 2024.12.05 |

|---|---|

| [기업분석] 소룩스(290690) : 무상증자 + 우회상장 M&A (0) | 2024.12.04 |

| [기업분석] 포스코DX(022100) : 2023년 화제의 종목 (0) | 2024.12.02 |

| [기업분석] 화성밸브(039610) : 한국가스공사와 함께 (0) | 2024.11.24 |

| [기업분석] 풍산(103140) : 동으로 방산까지 (0) | 2024.10.24 |